作者設立了一套簡單易懂的價值投資模型,除了帶領投資人精準找出所有左右企業內含價值的關鍵數字,並透過真實上市公司財報的實戰演練分析,徹底解決尋找便宜股票的價值投資難題。本篇只介紹「未來績效」。

如果企業的歷史營運績效很好,下一步就要確認未來能不能保持理想的營運表現。這是比較困難的部分,因為我們顯然沒有未來的會計報表可參考。這個時候,分析者只能轉而訴求策略分析。更明確地說,有四項定性工具可以協助我們評估企業的未來展望。

第一項工具是我所謂的寬度分析,從這裡提出兩道問題。

- 企業的客戶基礎是否夠廣,而且不太可能整合?

- 公司的供應商基礎是否夠廣,而且不太可能整合?除非這兩個問題的答案都是肯定的。否則營運狀況稱不上理想。

所謂寬廣的客戶基礎,我指的是沒有任何單一客戶的貢獻足以構成營業收入的十分之一。可持續性的廣泛客戶群與供應商非常重要,這一點並不難理解。如果一家公司只有兩位客戶,各自占據半數的銷貨,則只要流失一位客戶就足以造成營業災難。

供給方面的情況也一樣。如果某種重要原料只由單一供應商提供,則供貨一旦中斷就可能造成麻煩。企業只要隨時保留數家潛在的供應商,則仍然可以享有寬廣供應商基礎的經濟效益。只要有替代供應商隨時待命,就可以讓主要供應商持續給予最好的條件。

第二項定性工具,是力量分析。

這個方法簡化自商學教授麥可.波特在1979年提出的五力模型。波特的原始模型,是衡量產業內部的競爭強度,以及由此衍生的企業獲利能力。我的版本是運用四種力量,估計企業的獲利潛能。我們評估每種力量的大小。力量愈弱,企業的獲利能力就愈強。

第一種力量,是客戶的議價能力。三大因素會降低客戶的議價能力:

- 客戶的數量:客戶的數量愈多,他們的議價能力愈低。

- 客戶進行向後整合的能力:也就是說,客戶開始從事一些原本由該公司所經營的事。如果客戶不能向後整合,則客戶的議價能力就會比較弱。

- 偏高的轉換成本:如果客戶將業務轉換到其他公司時需要付出龐大的代價,則該客戶的議價能力就傾向於薄弱。

第二種力量,是供應商的議價力量:

- 供應商的數量:數量愈多就代表愈弱的能力。

- 供應商向前整合的能力:也就意味著供應商開始進行一些原本由讓公司經營的事。這類整合愈不可行,供應商的議價能力就愈弱。

- 轉換成本:業者轉換供應商的成本愈便宜,供應商的議價能力愈低。

第三種力量,是被人取而代之的威脅(替代品的威脅):

- 直接替代:也就是既有競爭對手提供的類似產品。

- 捨棄:這是一種取自經濟學的概念。

- 具備類似功能而全然不同的產品。

第四種力量,是新公司的加入(來自新進者的威脅):公司本身經濟規模愈大、顧客的轉換成本愈高昂或有管制行業的情形,新進者出現的可能性愈低,這方面的威脅就愈小。

如果相關企業的這四種力量都很薄弱,那就可以進一步考慮投資的可能。如果有一、兩項力量顯得強勁,就應該放。

第三項定性工具,是我所謂的護城河。

護城河是保障企業免受競爭威脅的障礙,是一種持續性的防禦。護城河有六種潛在來源:

- 政府授予某些企業的特權。

- 網絡:由產品使用者或客戶累積而成。像是Facebook社群網站等。

- 成本。

- 品牌。

- 轉換成本。

- 根深蒂固:很像品牌,但作用於通道。如果業者與產業價值鏈之間創造了高度密切的整合,則該企業就能因為這個優點而享有好處。

第四項定性工具,是市場評估。

至於精確的成長率,這類數據通常不必要。只要確實感受企業產品的需求持續增加,那就足夠了。

雖然許多人偏好採用「定量」預測,他們利用試算表計算期望營收入、利潤、利率,以及其他種種數據。這相當於為虛擬的未來建構一份財務報表,很容易讓人誤把精確視為正確。但我偏好用「定性」方法來評估企業的未來展望,只要掌握紮實的策略地位,則投資人的未來報酬理當不錯。

結語

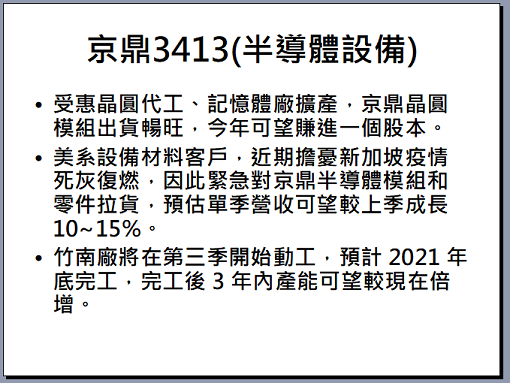

雖然我個人是以「定量」預測為主,但我在今年的投資課堂上有說過,我選股時,偏好那些有擴廠計畫的個股。例如,課堂上提到的京鼎:

自由時報〔記者洪友芳/新竹報導〕2020/06/23

目前京鼎總部在竹南園區,看好明年設備市場,預計今年將斥資10億元在竹南園區投資興建第二座廠,規劃第三季動土,明年第四季完工啟用,以生產耗材備品為主。

因為台股已站上1萬2千點了,所以我今年預計買的個股不會很多,京鼎即是其中之一,我買的價位是175.5元。如下圖:

但最近股市出現飆漲,有許多我在課堂上介紹的個股,自己也都沒來得及買了。

有關書籍的介紹,請參考:作者、出版社、內容簡介

更多的理財書目,請參考:汪汪書架的書–理財書籍