此為利用110年度的財務報表資料,進行的價值分析和現金殖利率法分析的結果。

類股:電子通路

崇越主要的業務是半導體製程材料通路商(佔營收8成):包括光阻液、研磨液、矽晶圓、石英材料、晶圓載具等。其餘,環保工程逾一成,以及太陽能與廠務系統工程等。

一、價值分析

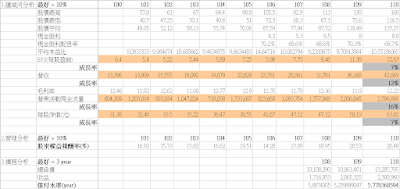

● 價值線的資料如下:(按小圖可放大)

1. 從護城河分析上看來基本面呈現穩健的增長。

- 近十年EPS成長率 = 7%

- 近十年營收成長率 = 12%

- 近十年現金流量成長率 = 16%

- 近十年每股淨值成長率 = 7%

2. 從公司管理分析上,股東權益報酬率(%)去年為20.48,非常好。

3. 債務分析,償付水準(總負債/收益)去年為5.77略大於3,尚可。

● 計算囤股價格

在價值線資料中,輸入我自己預估值如下:

- 未來十年的EPS成長率 = 7% (近十年EPS成長率)

- 十年內的本益比 = 10.31

- 最低可接受的報酬率 = 10%

計算結果如下:

- 預計囤股價格 = 79.01

- 囤股回收年限 = 查表後得到年限為 6年

二、現金殖利率法

在價值線資料中,輸入近1年的平均股利 8.8元,計算結果如下:

- 1年偏低價(股息*16) = 140.8

三、結語

崇越目前股價為133 (2022-7-1),低於現金殖利率法的1年偏低價。成長力資料顯示第1季EPS為3.63元,比去年同期2.5元大幅成長。如下圖:

目前我查詢到的新聞,如下:

工商時報 記者:柯宗沅 2022.05.20

半導體材料供應大廠崇越科技(5434)營收連五季攻頂後,第二季雖有大陸封控變數,但董事長潘重良強調公司近期與客戶簽訂的長約(LTA)不管量或價都有所提升,第二季營運將持平或小增,全年營收與毛利率則有望年增逾15%。

崇越共同執行長李正榮指出,公司產品以上游材料比重居多,即使下游電子產品雜音頻傳,市場仍處於供不應求的狀態,且在LTA保障下,就算景氣下滑也僅達到供需平衡,2023年前銷售預估樂觀看待。

崇越科技在營業比重上,半導體材料暨電子材料銷售占比約八成,環保工程逾一成,餘為太陽能與廠務系統工程等。受益矽晶圓需求強勁,產能增長有限,台灣客戶的LTA合約已涵蓋到2027年需求,大陸客戶也看到3、4年後,價格預計在2023年底及2024年新廠開出後分兩階段調漲;另外光阻劑同樣面臨欠貨問題,原廠信越預計6月底釋出ArF光阻劑的新產能,KrF光阻劑新產能則要等到年底,漲價幅度上看兩成,有助崇越科技下半年業績挑戰逐季成長。

另,崇越科技針對晶圓傳送盒(FOUP)的擴廠預計年底完成,價格擬調高10~15%,目前客戶皆已全數買單,研磨液基本上也有5~6%漲價幅度。

工程方面,崇越集團旗下的建越科技、蘇州崇越在手訂單各有30億元左右,蘇州崇越持續深耕大陸地區,以整廠合約為主要發展方向,客戶涵蓋半導體及LCD廠,至於格羅方德與聯電在新加坡的新廠專案,以及鴻海馬來西亞廠,崇越科技也持續爭取合作機會。

PS. 光最近兩天(6月30日、7月1日)台股就崩跌了900點,但成交量還是有近3,000億的水準,可見還是有許多「存股者」去低接。建議也想存股的讀者,儘量挑些未來展望好的個股。但和我一樣口袋不深的投資人,因為接下來美國聯準會7月預期還會再升息3碼,所以再等看看大幅升息後,市場反應如何(壓力測試)。

※價值分析的計算解說範例說明,請參考:價值分析—計算囤股價格(散戶大反擊),那篇文章的介紹。

※現金殖利率法的解說範例說明,請參考:現金殖利率法(找到雪球股,讓你一萬變千萬),那篇文章的介紹。

※讀者可向我索取價值線的資料,更改預估值,算出你個人自行評估的價值喔!請參考目錄 e-mail 服務信箱 索取價值線資料,那篇文章的說明即可。